평균 회귀와 이를 방어해주는 해자

‘어콰이러스 멀티플’ 4장의 첫 부분에서 저자 토비아스 칼라일은 1960년대 말부터 1970년대 초까지 워런 버핏의 투자 전략이 변해온 과정을 설명했다.

버핏옹은 더 이상 벤저민 그레이엄에게서 배운 단순히 유형 자산에만 초점을 맞추지 않게 되었다. 찰리 멍거의 영향과 버크셔 해서웨이에서의 생각하기 싫은 경험으로 인해, 버핏옹은 이제 기업의 다른 측면에 더 관심을 갖기 시작했다. "훌륭한 가격에 적당한 기업보다 훌륭한 기업을 적당한 가격에 사는 편이 훨씬 낫다."라고 생각을 바꿨다.

지난 글로 돌아가서, 버핏옹의 새로운 생각은 다음으로 요약할 수 있다.

· 자본 수익률이 높은 기업: 재투자를 통한 성장이 가치를 창출한다.

· 자본 수익률이 낮은 기업: 재투자를 통한 성장이 가치를 파괴한다.

물론 가치 창출에 성공한 기업이 시장 점유율을 놓고 다투는 경쟁자들의 표적이 될 것이다. 이에 따라 성공한 기업이 단기적으로는 높은 수익을 올릴 수 있겠지만, 경기 순환 과정에서 시장의 요구 수익률(장기 국채 금리 + 주식 위험에 따른 프리미엄을 더한 수익률)로 떨어질 것이다.

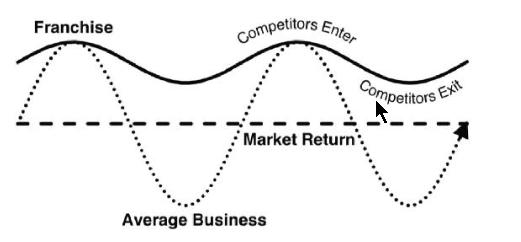

그런 상황을 아래 그림처럼 평균 회귀로 설명할 수 있다.

평균 회기가 일어나는 이유는 외부의 힘 때문이며, 그로 인해 높았던 주가는 낮아지고, 낮았던 주가는 상승한다. 평균 회귀는 주가에만 나타나는 것이 아니라, 마진율과 수익에도 영향을 미친다. 그에 따라, 지금 아무리 성공한 기업이라 해도 마진율과 수익을 보호할 수 없다면 장기적으로 보유할 가치가 없을 것이다.

버핏옹은 해자에 대해 이렇게 말한다.

진정으로 위대한 기업이라면 지속 가능한 “해자”를 지니고 있어, 훌륭한 투자 자본 수익률을 유지해 나가야 한다. 자본주의의 특성상, 경쟁자들이 끊임없이 수익이 높은 다른 기업의 “성”을 끊임없이 공격할 것이다. 따라서 성공을 계속 유지해 나가기 위해서는 원가 절감 능력(가이코, 코스트코) 또는 전 세계적으로 강력한 브랜드를 가지고 기업처럼 튼튼한 성벽이 필수적이다. 기업의 역사를 보면, 해자가 있다고 하지만 허상에 불구했고, 그냥 건너면 되는 기업이 수두룩했다.

이후 버핏옹은 해자의 챔피언으로 알려지게 되었고, 다른 글에서 강력한 해자가 있으면 평균으로 회귀하지 않을 수 있다고 말하기도 했다. 또한 버핏옹은 해자를 "경제적 독점권"라고도 불렀고, 경제적 독점권을 다음과 같은 제품이나 서비스로 정의했다.

- 시장이 필요로 하거나, 열망하는 제품 또는 서비스

- 고객의 마음을 바꾸게 할만한 대체재가 없는 제품 또는 서비스

- 가격 규제에서 자유로운 제품 또는 서비스

세 가지 조건을 갖춘 기업은 제품이나 서비스 가격을 공격적으로 책정할 수 있고, 그 결과 높은 자본 수익률을 올릴 수 있게 된다. 또 이 세 가지 조건을 갖춘 기업은 무능한 경영자가 들어와 최소한 사업에 치명적 피해를 주지 않는 한, 부실 경영을 견뎌낼 수 있다. 반면 독점권이 없는 적당한 기업은 부실 경영으로 사라질 수도 있다.

독점권과 평균 기업을 비교한 아래 그림에서처럼, 독점권은 평균 회귀에서 보호 수단이 된다.

사업의 수익성 외에 독점권(즉, 해자를 갖춘 사업)은 버핏옹에게 또 다른 면에서 중요한 요인이다. 독점권을 장기적으로, 심지어는 영원히 가질 수 있다면, 소득세를 피할 수 있다는 의미가 된다. 소득세를 내지 않으면, 복리 효과는 더 빨리, 더 강력해진다.

버핏옹은 이 같은 도약을 통해 그레이엄을 뛰어넘었다. 그레이엄은 기업의 높은 수익이 경제성이 좋기 때문인지, 아니면 사이클 상 경제 상황이 절정에 올랐기 때문인지 구분하기가 너무 힘들다고 경고한 바 있다. 버핏옹은 그레이엄의 경고를 인정하면서도, 일부 기업은 그레이엄이 말하는 "조정의 힘" 즉, 평균 회귀에 대항할 수 있다고 생각했다.

버핏옹은 1990년 60세의 나이로 억만장자 자리에 올랐고, 훌륭한 가격의 적당한 기업보다 적당한 가격의 훌륭한 기업보다 더 낫다는 그의 생각에 더 힘을 실어주게 되었다.

자료 출처: Guru Focus, "Tobias Carlisle: Mean Reversions and Moats"